如何30秒判断当前趋势方向

判断趋势方向不需要10个指标叠在屏幕上。MACD、RSI、布林带、KDJ、SAR——你叠得越多越看不清。真正的趋势判断只需要3步、30秒。看完这篇你就会了,而且你会发现:最简单的方法往往最有效。

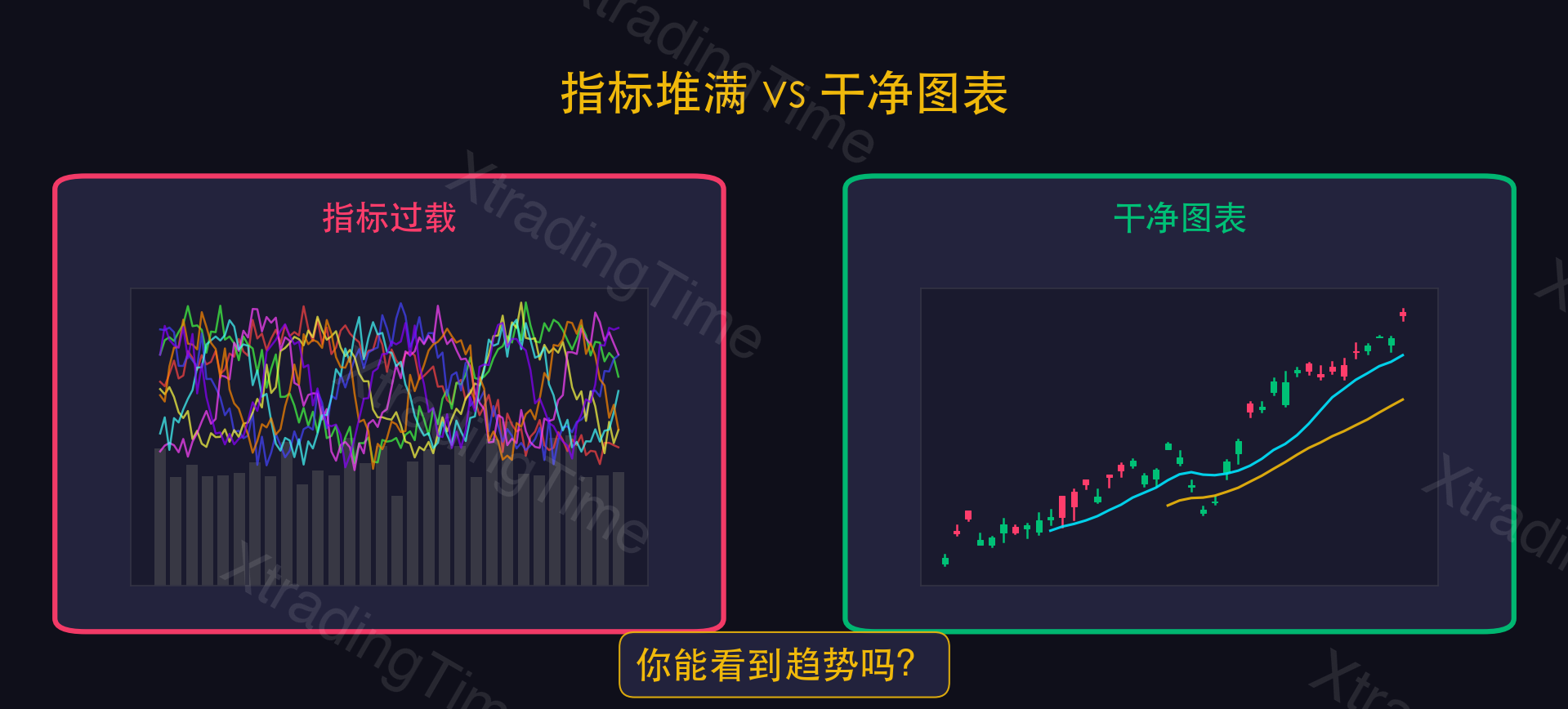

引子:指标叠满屏幕的困境

我遇到过不少这样的交易者:打开他的图表,密密麻麻七八个指标,K线都快看不见了。问他:“你看这些指标得出什么结论?”

他说:“MACD金叉了,RSI在50以上,布林带开口向上……但是KDJ好像超买了,SAR翻绿了……”

然后他一脸纠结地问我:“你觉得该做多还是做空?”

这就是典型的指标过载。你以为指标越多信息越多、判断越准。实际上恰好相反——指标越多,矛盾信号越多,你越无法做出决策。

因为大部分技术指标的底层数据都是一样的——价格和成交量。你用10个指标分析同一组数据,得到的不是10个独立意见,而是同一个意见的10种噪音版本。

我今天要给你的方法完全不用指标。只用裸K线 + 3条均线。30秒判断趋势方向。

为什么只需要30秒?因为趋势判断不应该是一个复杂的分析过程。趋势要么向上,要么向下,要么没有趋势(震荡)。如果你需要花10分钟纠结”到底是涨还是跌”——答案大概率是:没有趋势。 真正清晰的趋势,一眼就能看出来。

如果趋势需要你费劲去”找”,它可能根本不存在。清晰的趋势不需要分析——它会大声告诉你。

1

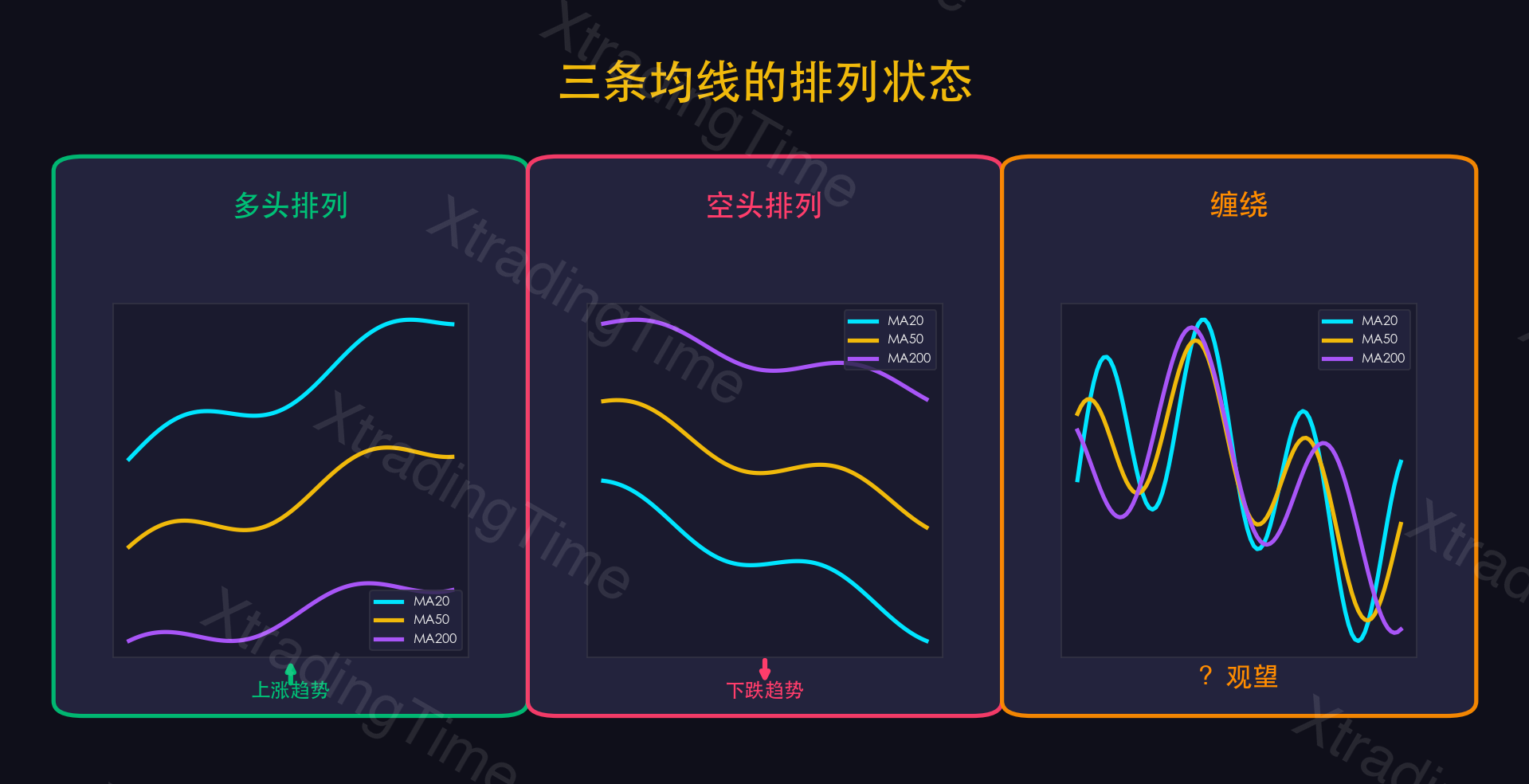

第一步(10秒):看均线排列

打开你的图表,加上三条均线:20日均线、50日均线、200日均线。

只需要看一个东西:三条均线从上到下的排列顺序。

多头排列

如果从上到下是:20均线 > 50均线 > 200均线(短期均线在最上面,长期均线在最下面)——这叫多头排列。

多头排列的含义:最近20天的平均价格 > 最近50天的 > 最近200天的。说明价格在持续上涨——短期涨得多、中期涨得多、长期也在涨。这是上涨趋势的标准图形。

空头排列

如果从上到下是:200均线 > 50均线 > 20均线(长期均线在最上面,短期均线在最下面)——这叫空头排列。

空头排列的含义和多头排列完全相反:价格在持续下跌。这是下跌趋势的标准图形。

缠绕状态

如果三条均线纠缠在一起,互相穿来穿去,没有清晰的上下顺序——这叫均线缠绕。

均线缠绕的含义:市场在震荡,没有明确趋势。这时候不要交易。

这一步的操作

打开图表,花10秒钟看三条均线的排列:

- 多头排列 → 趋势向上 → 只考虑做多

- 空头排列 → 趋势向下 → 只考虑做空

- 缠绕 → 没有趋势 → 观望

就这么简单。第一步结束。

为什么用这三条均线

20均线代表短期趋势(大约一个月)。50均线代表中期趋势(大约两个半月)。200均线代表长期趋势(大约一年)。

当三个时间维度的趋势方向一致的时候,你顺着这个方向交易的成功率会显著提高。因为你不是在跟某一个时间框架的趋势走,你是在跟所有时间框架的趋势走。

为什么不用其他均线?比如10均线、30均线、100均线?

可以用。没有”唯一正确的”均线组合。但20/50/200是全世界使用最广泛的三条均线——用的人多,它们就变成了”自我实现的预言”。很多机构交易员看200日均线来判断长期趋势、看50日均线来判断中期趋势。当大量资金围绕这三条线做决策时,它们的信号就变得更可靠。

均线不是魔法——它只是在告诉你一个事实:过去一段时间的平均价格是多少。但这个简单的事实,足以帮你判断趋势方向。

2

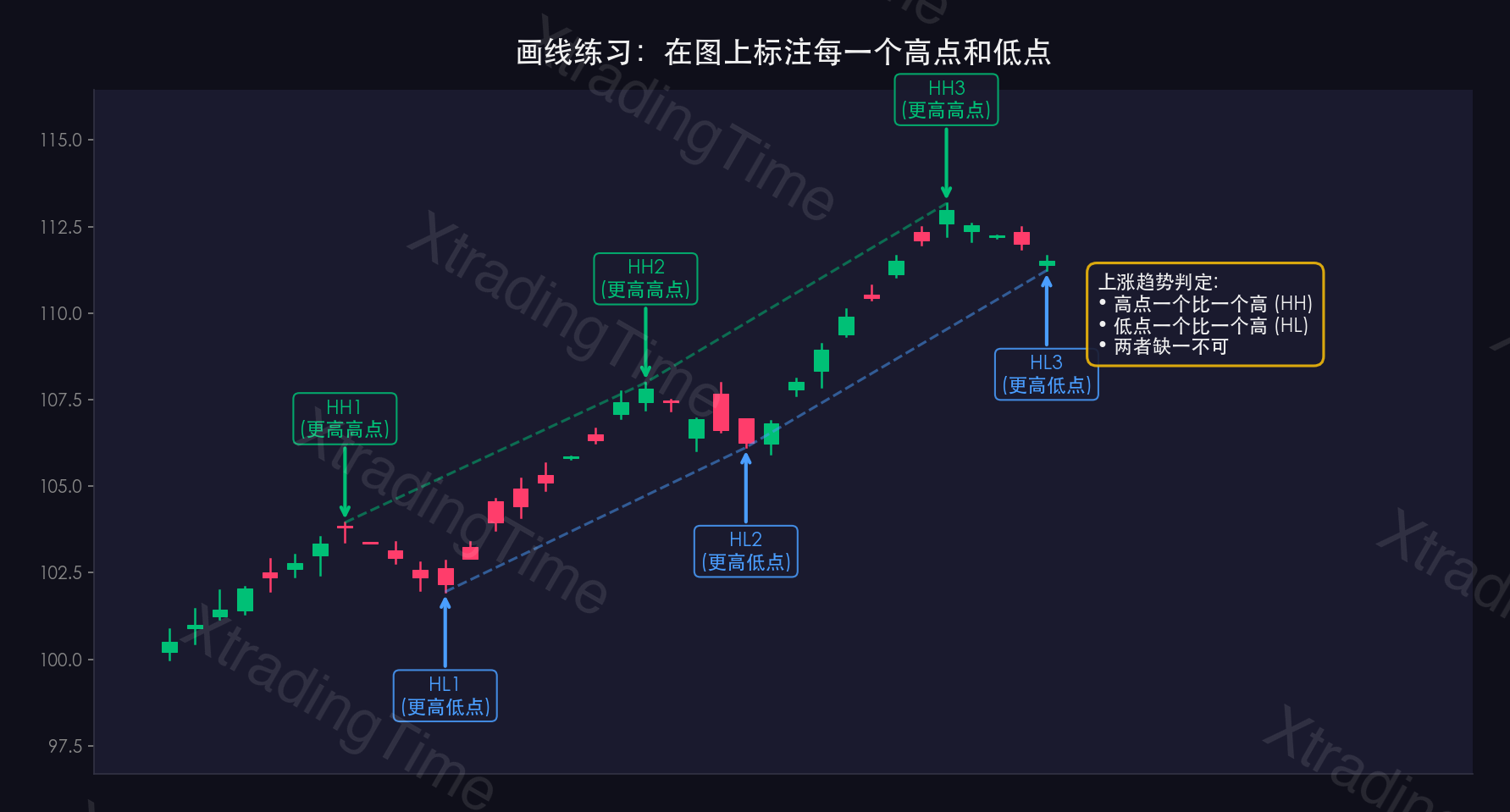

第二步(10秒):看高低点结构

均线告诉你”大方向”。高低点结构告诉你”趋势是否健康”。

上涨趋势的高低点结构

更高的高点(Higher Highs, HH)+ 更高的低点(Higher Lows, HL)

每一次价格冲上去,都比上一次更高(HH)。每一次价格回落,底部也比上一次更高(HL)。

这就像上楼梯——每一级台阶都比前一级高。

下跌趋势的高低点结构

更低的低点(Lower Lows, LL)+ 更低的高点(Lower Highs, LH)

每次下跌都比上次更深,每次反弹都比上次更弱。像下楼梯。

震荡

高点差不多高,低点差不多低。价格在一个区间内来回跳动,没有明确的方向。像在平地上左右走。

这一步的操作

花10秒钟在图表上找到最近3-4个明显的高点和低点,判断:

- 高点越来越高 + 低点越来越高 → 上涨趋势

- 低点越来越低 + 高点越来越低 → 下跌趋势

- 高低点没有明确方向 → 震荡

画线练习方法

如果你刚开始学,可能一下子看不出高低点在哪。一个简单的练习方法:

- 打开任意一张日线图

- 用画线工具找到最近的5个显著高点,标上”H1、H2、H3、H4、H5”

- 再找到最近的5个显著低点,标上”L1、L2、L3、L4、L5”

- 对比:H1 < H2 < H3 < H4 < H5?如果是,高点在升高。L1 < L2 < L3 < L4 < L5?如果是,低点也在升高。

- 两者都在升高 = 上涨趋势。

什么算”显著”的高点和低点?一个简单的标准:高点两侧至少各有2-3根K线比它低,低点两侧至少各有2-3根K线比它高。如果一个”高点”只是一根略微高出一点点的K线,那可能只是噪音而不是真正的高点。

每天花5分钟做这个练习,连续做两周,你就能一眼看出高低点结构了。这不是天赋,这是练出来的肌肉记忆。

第一步和第二步的交叉验证

如果第一步(均线排列)和第二步(高低点结构)给出的结论一致——信号很强:

- 均线多头排列 + 高低点HH+HL → 强上涨趋势,大胆做多

- 均线空头排列 + 高低点LL+LH → 强下跌趋势,大胆做空

如果两步给出的结论矛盾——小心:

- 均线多头排列,但高低点开始出现更低的低点 → 趋势可能在转向,不要急着做多

- 均线空头排列,但高低点开始出现更高的高点 → 可能在筑底,不要急着做空

矛盾的时候,观望比行动更安全。

均线排列告诉你趋势的”方向”,高低点结构告诉你趋势的”质量”。两个同时确认,你的方向判断几乎不会大错。

3

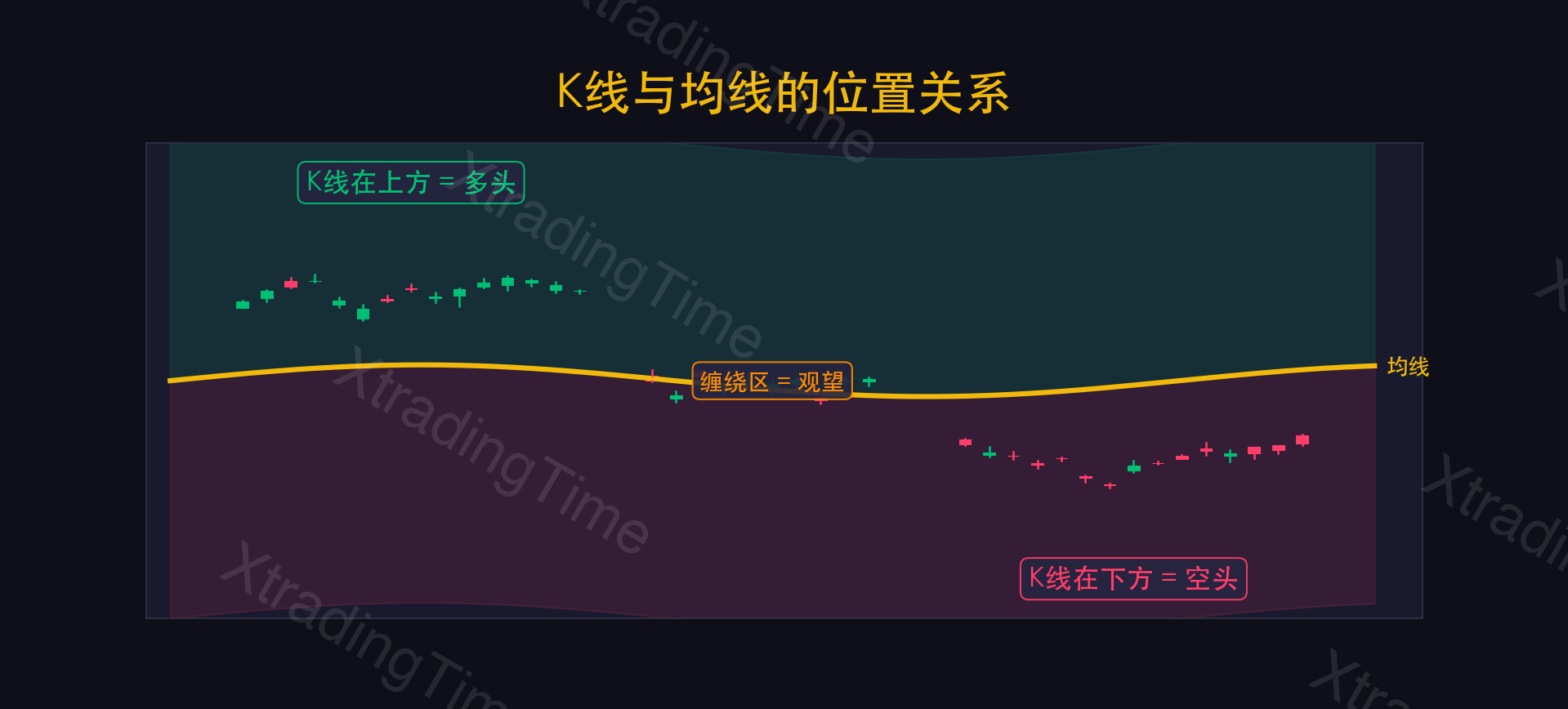

第三步(10秒):看K线位置

最后一步更简单:看当前价格在均线的哪一侧。

- 价格在20均线和50均线的上方 → 多方控制中,趋势向上

- 价格在20均线和50均线的下方 → 空方控制中,趋势向下

- 价格在均线之间来回穿插 → 多空争夺中,方向不明

这一步的价值

前两步给了你”大方向”的判断,第三步给你”当下此刻”的确认。

打个比方:均线排列和高低点结构告诉你”这条路是上坡”。K线位置告诉你”你现在正在往上走”还是”你停下来在歇脚”。

如果均线多头排列、高低点HH+HL、而且K线在20均线上方——三重确认,你可以非常有信心地说:当前趋势向上。

如果均线多头排列、高低点HH+HL,但K线刚好回调到50均线附近——趋势向上没变,但你现在在一个”喘口气”的位置。这可能恰恰是一个入场做多的好机会——趋势没变,价格回调到了均线支撑。

如果均线多头排列、高低点HH+HL,但K线跌破了50均线——小心了。趋势整体还在,但回调的深度超出了正常范围。这时候不要急着做多,等价格重新站上50均线再说。

三步合一:30秒判断流程

| 步骤 | 时间 | 看什么 | 结论 |

|---|---|---|---|

| 第一步 | 10秒 | 20/50/200均线排列 | 多头/空头/缠绕 |

| 第二步 | 10秒 | 近期高低点结构 | HH+HL / LL+LH / 无方向 |

| 第三步 | 10秒 | K线与均线的位置关系 | 均线上方/下方/之间 |

三步结论一致 → 趋势明确,可以交易 三步有矛盾 → 趋势不明,建议观望

就这么简单。不需要任何其他指标。

三步确认像三道过滤网——每过一道,噪音就少一层。三道都过了的信号,质量极高。

4

特殊情况:无趋势(震荡)的识别

不是所有时候都有趋势。实际上,市场大约有60-70%的时间处于震荡状态——没有清晰的方向,价格在一个区间内来回波动。

识别震荡市极其重要。因为趋势交易策略在震荡市中会反复亏损——你做多它就跌,你做空它就涨,来回打脸。

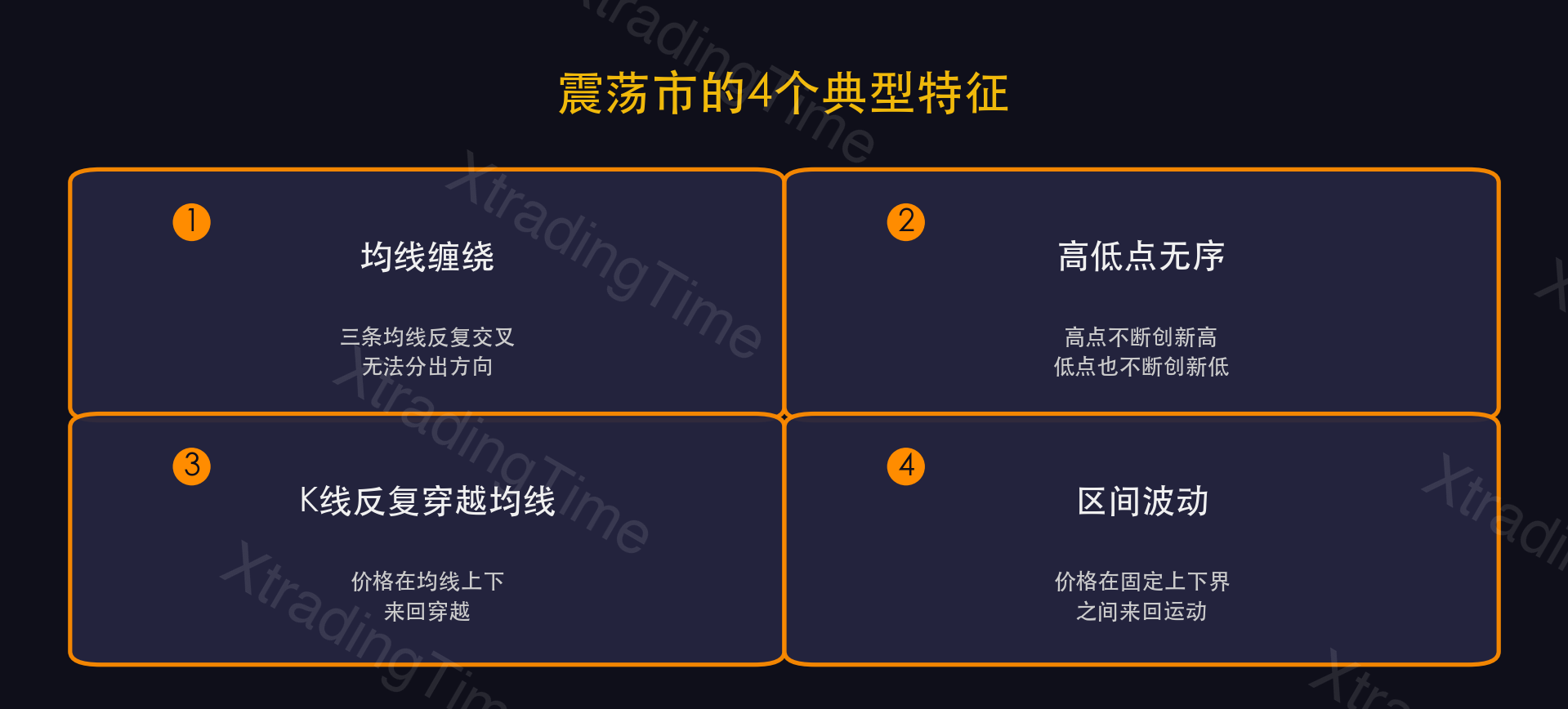

震荡市的4个特征

特征一:均线缠绕。 20均线、50均线互相交叉,缠在一起。你分不清谁在上面谁在下面——因为它们在不断交替。

特征二:高低点没有方向。 最近几个高点差不多高,低点差不多低。不是HH+HL,也不是LL+LH。

特征三:K线在均线上下频繁穿插。 今天在均线上方,明天就到下方了,后天又回到上方。价格围着均线”画圈”。

特征四:假突破频繁。 价格冲破了区间上沿,你以为要涨了,结果又跌回来。跌破了区间下沿,你以为要跌了,又涨回来。来回骗你。

震荡市的正确做法

很多人问:“震荡市应该怎么交易?”

我的回答通常是:不交易。

是的,不交易也是一种交易决策——而且是一种高质量的交易决策。

你会看到很多教程教你”如何在震荡市中做区间交易”——在支撑位做多、在阻力位做空。理论上没问题,实操中极其困难。因为:

- 你不知道震荡会持续多久,可能你刚做了区间交易,下一根K线就突破了

- 震荡市的利润空间很小(就那么点区间),但风险不小(假突破会扫你止损)

- 震荡市的盈亏比通常很差,频繁交易的手续费也高

除非你是专门做区间交易的高手,否则震荡市最好的策略就是:关掉图表,出去走走。

市场不会因为你不在就不给机会。等趋势来了再回来。

我有个交易规则:每天开盘前做一次30秒趋势判断。如果三步确认的结果是”震荡”——今天不开仓。就这一条规则,让我一年避开了大约40%的无效交易。

40%的交易不做了,但年化收益反而提高了——因为那40%的交易大部分是亏钱的。不做它们,就是纯赚。

知道什么时候不交易,和知道什么时候交易一样重要。也许更重要——因为大多数亏损发生在你不该交易的时候。

总结:简单系统比复杂系统更容易执行

我见过太多交易者,学了一大堆复杂的分析方法,但实战中一个都用不出来。为什么?因为复杂的系统需要太多的判断步骤——在盘中压力下,你根本没时间也没心理带宽去执行一套10步的分析流程。

今天给你的方法只有3步、30秒。简单到你不可能”来不及用”。

简单不代表粗糙。这三步背后的逻辑是完整的:

- 均线排列:衡量不同时间周期的趋势方向是否一致

- 高低点结构:衡量趋势是否健康、是否在持续

- K线位置:衡量当前价格在趋势中的相对位置

三个维度,三种信息,互相交叉验证。不需要更多了。

如果你现在的图表上有超过3个指标——我建议你做一件事:全部删掉。只留K线和三条均线。然后用这个30秒方法判断一周的趋势方向,和你之前用10个指标得出的结论对比一下。

你会发现,80%以上的情况下,结论是一样的。

但你花的时间从10分钟变成了30秒。省下来的时间,你可以用来做更重要的事——比如管理仓位、控制风险、或者去陪陪家人。

交易不需要你做得更复杂。交易需要你做得更简单、更一致、更持久。

一个你能每天坚持执行的简单系统,永远好过一个你三天就放弃的复杂系统。

最后说一个大实话:判断趋势方向从来不是交易中最难的事。 大部分时候趋势方向很明显——难的是你判断对了之后能不能按规则执行。方向对了但入场太早、止损太近、仓位太大、拿不住——哪一个环节出问题都白搭。

所以,趋势判断只是第一步。但它是最重要的第一步——因为如果方向判错了,后面所有环节做得再好也没用。

先把方向搞对。然后一步一步解决其他问题。

把简单的事情做到极致,就是最高级的方法。30秒判断趋势方向——然后用你省下来的9分30秒,专注于执行。

如果这篇文章对你有帮助,点个「在看」让更多交易者看到。

有问题欢迎在评论区交流,我会逐条回复。

你平时判断趋势方向用的是什么方法?用几个指标?试试这个30秒方法后觉得怎么样?欢迎在评论区聊聊。

往期精选:

免责声明:本文内容仅供学习交流,不构成任何投资建议。交易有风险,入市需谨慎。

觉得有用?关注公众号获取更多干货

每周更新交易教学文章和视频,帮你建立系统化交易体系